[SEN IPO]보로노이 “상장 후 5년내 4개 치료제, 美 FDA 승인 목표”

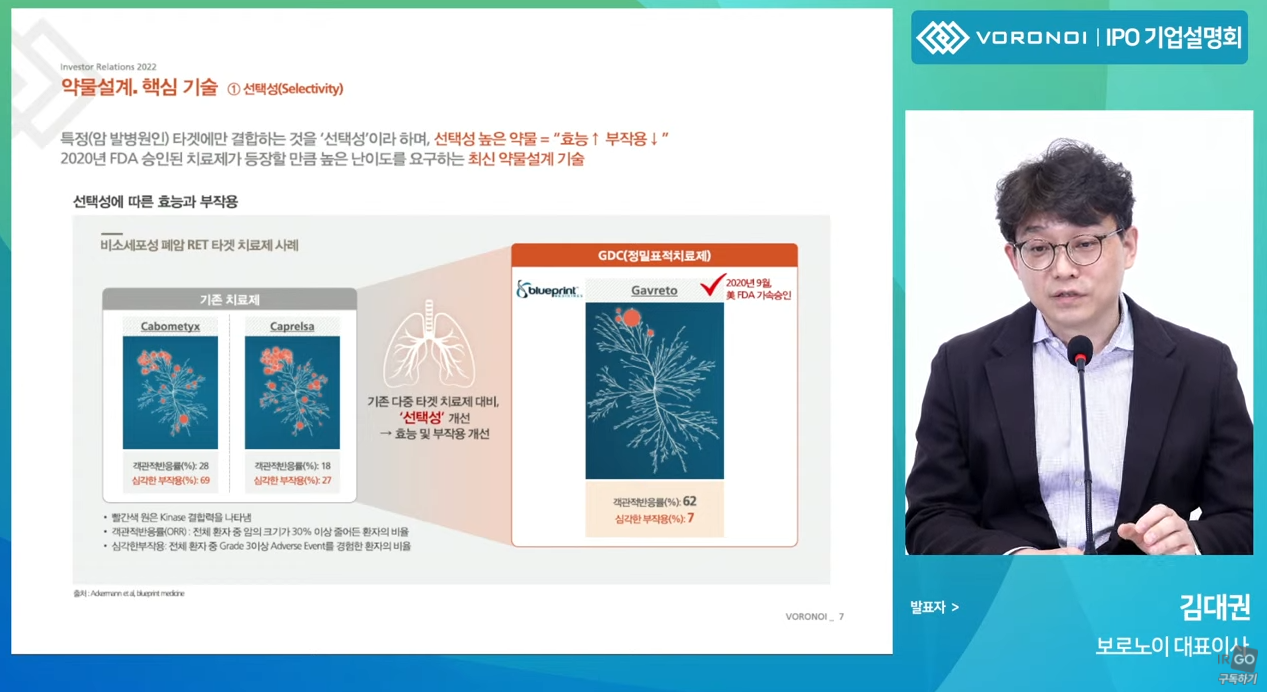

보로노이 기업설명회 화면.[사진=보로노이]

보로노이는 14일 여의도에서 김대권 대표이사 및 주요 임직원이 참여한 가운데 온라인 기업설명회를 열고 기업 소개 및 상장 후 성장 계획을 밝혔다.

보로노이는 연구개발 초기 단계부터 타깃 단백질에 반응하고 독성 없는 물질을 DB에서 찾아 약물 설계에 활용해 선택성(Selectivity)을 높였다.

보로노이는 이번 공모를 통해 마련한 자금을 연구개발비 및 운영자금으로 활용해 매년 다수의 파이프라인을 창출할 수 있는 성장의 기틀을 마련한다는 방침이다.

[ⓒ 서울경제TV(www.sentv.co.kr), 무단 전재 및 재배포 금지]

#Tag