신한은행 5억 유로 규모 외화 커버드본드 공모 발행

국내 최초 ‘그린모기지’ 연계 ESG 커버드본드 발행

[서울경제TV = 이연아 기자] 신한은행이 5억유로(EUR, 약 7,302억원) 규모 외화 커버드본드 공모 발행에 성공했다.

커버드본드란 발행 기관이 보유하고 있는 우량 자산을 담보로 발행하는 채권으로 투자자가 담보에 대한 우선 변제권과

발행 기관에 대한 이중상환청구권을 보유한 채권을 말한다. 이번 커버드본드는 3년 만기 고정 금리 채권으로 쿠폰 금리는 유로 스왑에 54bp를 가산한

연 3.32%로 결정됐다.

신한은행은 2022년 국내외 자금 시장 경색에 따른 조달 여건 악화를

경험하고 외화 자금 조달 안정성을 높이기 위해 커버드본드 상시 발행 기반을 구축했고 이번 발행을 통해 담보부 조달 채널을 새롭게 확보했다고 설명했다.

신한은행은 커버드본드 공모 발행을 위해 런던, 파리

등 유럽 내 5개 도시를 돌며 주요 투자자들에게 담보 자산과 ESG 포맷에

대해 설명했고, 그 결과 신규 발행 프리미엄 지급 없이 공정가치

대비 낮은 수준의 금리로 채권 발행을 성공적으로 마쳤다고 밝혔다.

이번 유로 커버드본드는 국내 최초로 친환경 아파트 주택담보대출에 자금을 매칭하고 지원하는 ‘그린모기지(Green Mortgage)’ 형태로 발행됐다.

신한은행 관계자는 "이번 채권 발행으로 신한은행이 국내

금융회사의 외화 커버드본드 발행 저변 확대에 기여 했다는 점에서 의미가 있다”며 “금리 측면에서도 일반적인 글로벌 채권 대비 매우 경쟁력 있는 수준으로 발행을 성사시켰다”고 설명했다.

앞서 신한은행은 ‘2020년 코로나19 대응 사회적채권(AUD)’, ‘2022년 기후채권(USD)’, ‘2023년 성 평등 사회적채권(USD)’ 등 다양한 ESG 연계 채권을 발행한 바 있다.

[ⓒ 서울경제TV(www.sentv.co.kr), 무단 전재 및 재배포 금지]

관련뉴스

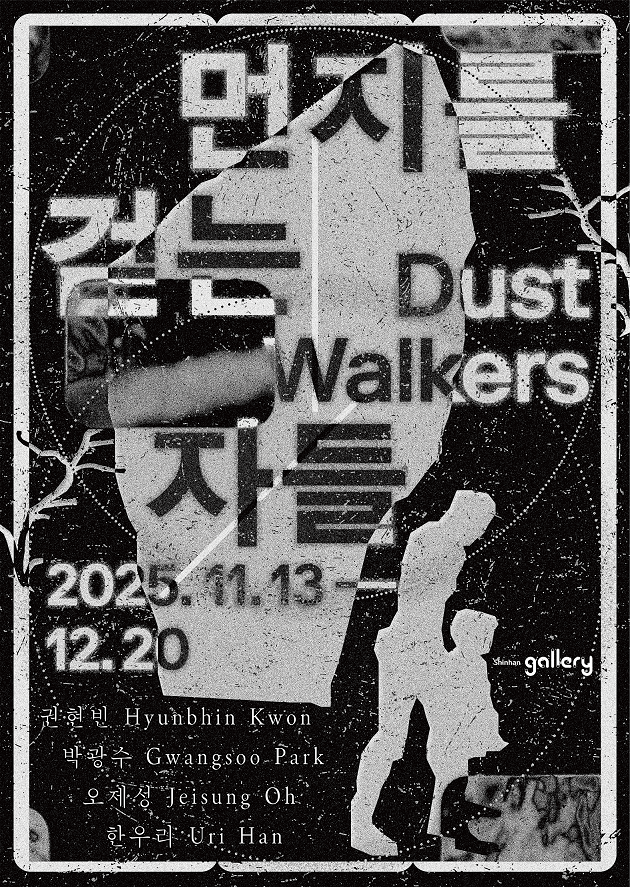

- 신한은행, 신한갤러리 두 번째 기획전 '먼지를 걷는 자들' 개최

- 우리금융그룹 ABL생명, '사랑의 김장 나눔 봉사활동' 진행

- 오브젠, 3분기 누적 매출 178억…전년비 67%↑

- 게이밍기어 전문 기업 '앱코', 3Q 영업익 전년比 43% 증가

- 대신증권 "연금·IRP 순입금하고 지원금 받아가세요"

- 키움증권, 적립식 투자 ‘주식 더 모으기’ 이용자 30만명 돌파

- 코람코라이프인프라리츠, 종로구 호텔 개발 착수…숙박·거주 복합 모델

- 신한카드, ‘신세계 신한카드 베스트 핏’ 출시

- 현대카드, DB손해보험 제휴카드 출시

- 토스페이먼츠-에스티엘, 구매전용카드 결제 시스템 업무협약 체결

주요뉴스

기획/취재

주간 TOP뉴스

- 1남원시, '저속노화' 주제로 시민과 함께하는 건강 아카데미 연다

- 2남원시, 청년 인플루언서와 함께한 '남원 누리투어' 성료

- 3임실군, 하계조사료 수확 농작업 대행 성공적 마무리

- 4남원시의회, 행정사무감사·제2차 정례회 준비 박차

- 5장수군, 겨울철 수도시설 동파 대비 총력 대응 나선다

- 6신한은행, 신한갤러리 두 번째 기획전 '먼지를 걷는 자들' 개최

- 7우리금융그룹 ABL생명, '사랑의 김장 나눔 봉사활동' 진행

- 8아미스타, 창신동서 재개발 속 지역 일상 지키는 실험 지속

- 9한미사이언스, 의료기기 사업 확장…수술용 지혈제 해외 시장 공략

- 10 부산도시공사 "고객제안에 적극 참여해주세요"

댓글

(0)