신한투자證"효성티앤씨, 실적으로 증명할 타이밍…목표가↑"

[서울경제TV=김혜영기자]신한투자증권은 효성티앤씨에 대해 전방 수요 회복이 지속됨에 따라 점진적인 스프레드 상승이 예상되며 중국 신규 공장 가동에 따른 추가적인 점유율 확대로 리오프닝 모멘텀은 지속될 전망이라며 투자의견 매수 유지, 목표주가를 55만원으로 상향 조정했다.

이명진 신한투자증권 연구원은 “주가는 중국 리오프닝 기대감으로 작년 저점(09/30) 대비 83% 급등한 후 최근 조정 국면에 진입했다"며 “실적 개선이 제한적인 상황 속에서 높아진 밸류에이션에 대한 부담과 중국 양회 이후 보수적인 목표치(경제성장률 등) 제시 등에 따른 실망 매물이 출회된 영향으로 판단된다”고 설명했다. 이어 “연초 60% 수준에 불과하던 중국 스판덱스 가동률은 전방 업체들의 재고축적 수요 등으로 3월 85%까지 상승했다”며 "그럼에도 중국 스판덱

스 재고일수는 연초 35일 수준에서 29일까지 하락한 상황에서 3월 중국 스판덱스 가격(40D 기준)은 1월 대비 12% 상승하며 완연한 업황 회복세를 보이고 있다"고 덧붙였다.

이 연구원은 “1분기 스판덱스 스프레드는 저가 원료 투입에 따른 긍정적 래깅효과가 지속되며 전기대비 17% 상승한 상황”이라며 “작년 하반기 업황 하락기에는 부정적 래깅효과가 극대화되며 적자를 기록했으나 상승기에는 원가 상승분이 판가로 이어지며 스프레드 개선이 나타나는 것”이라고 분석했다. 또한 “향후 스프레드 상승폭은 점차 확대되며 매분기 증익 추세가 가능하겠다”며 "2023년 1분기 영업이익은 312억원(흑자전환, +744억원, 이하 QoQ)을 전망한

다"고 내다봤다. 특히 “스판덱스/PTMG 영업이익은 리오프닝에 따른 판매량 증가 및 스프레드 회복으로 66억원(흑자전환, +613억원)이 예상된다”며 “PTMG 가격도 연초대비 16% 상승하며 실적 개선 요인으로 작용할 전망”이라고 강조했다. /hyk@seadaily.com

[ⓒ 서울경제TV(www.sentv.co.kr), 무단 전재 및 재배포 금지]

관련뉴스

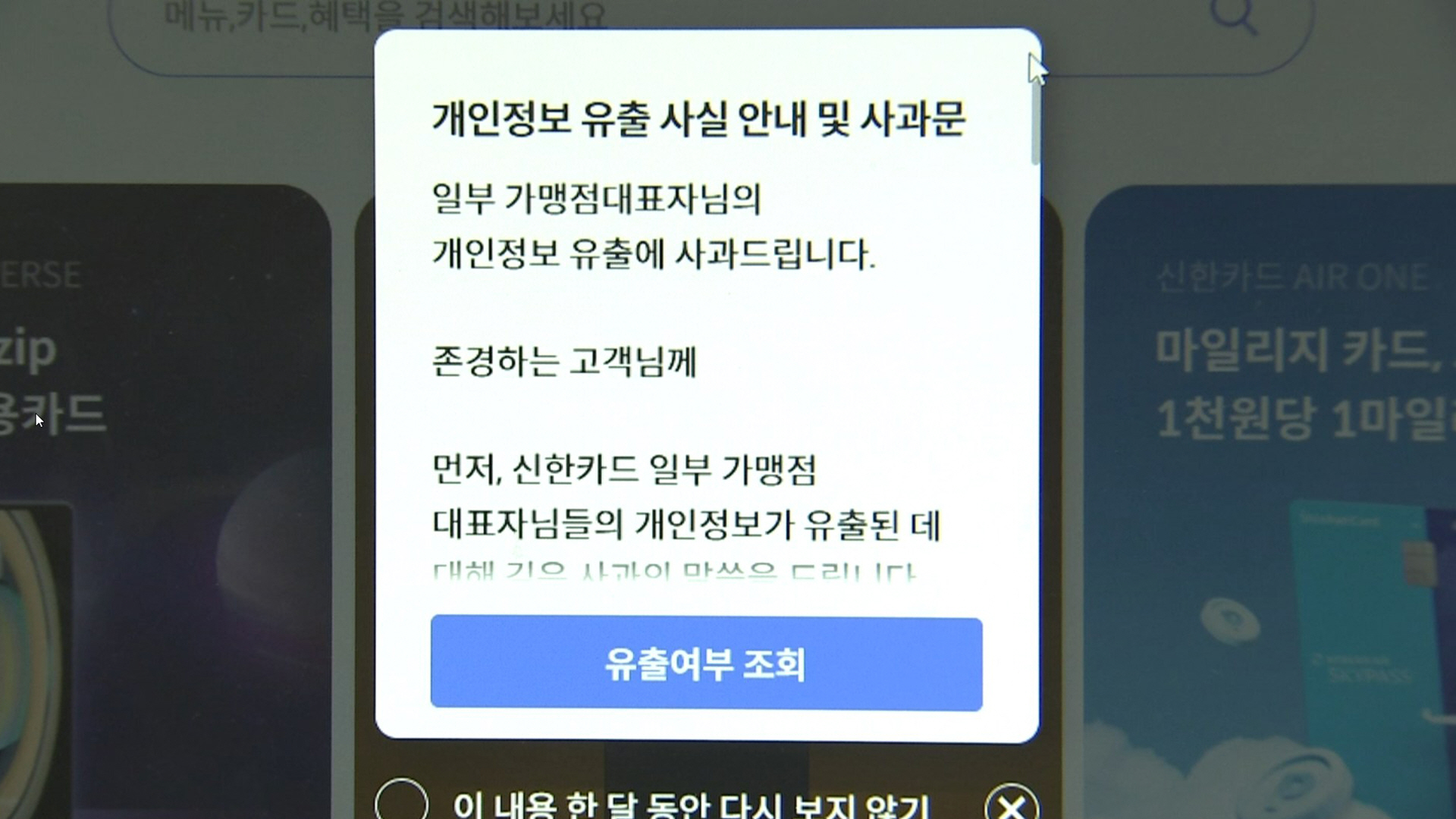

- 신한카드 내부통제 허점…금융위 "전 카드업권 점검"

- 하나금융, 전략 축 바꿨다…'대출'에서 '투자 금융'으로

- 내년부터 상폐 요건 강화…퇴출 기업 늘어날까

- 금감원 신임 부원장에 김성욱·황선오·박지선

- 코빗, 루트스탁(RIF) 에어드랍 이벤트 실시

- KB라이프-서울대, 'KB골든라이프 시니어 컨설턴트 양성과정' 신설

- NHN KCP, 주당 250원 현금배당 결정…"주주환원 정책 강화"

- 애큐온저축銀, 임직원 참여형 '2025 사내 강사 교육' 성료

- 빗썸, 사회공헌 브랜드 '빗썸나눔' 공식 홈페이지 개설

- 카카오페이, 금융 익힘책 '오늘의 금융' 출간

주요뉴스

기획/취재

주간 TOP뉴스

- 1남원시, 2025 문화예술 결산…'문화성장도시' 입지 굳혀

- 2시흥시, ‘환경도시’ 전략 추진

- 3시몬스 테라스 ‘크리스마스 트리·일루미네이션’… 이천 겨울 상권에 활기

- 4전북대 남원글로컬캠퍼스에 휴식형 '도시숲' 확장

- 5이숙자 남원시의원, 대한민국 지방자치평가 우수의원 영예

- 6담양 산성산 도시숲, 치유·회복의 숲으로 새 단장

- 7남원시, 한자·일본어 구 토지대장 한글화 디지털 전환

- 8'영원한 춘향' 안숙선, 삶과 소리 담은 다큐멘터리 방영

- 9순창군, 백제약국 이재현 씨 고향사랑기부 동참

- 10순창군, 복지정책 성과로 우수 지자체 잇따라 선정

댓글

(0)