에코프로머티리얼즈, 출사표…대어급 IPO 물꼬트나

에코프로머티리얼즈, 거래소 상장예비심사 신청 제출

코스피 상장 고삐…"오는 8월 증시 입성 전망"

에코프로비엠, 정부 지원 ‘LFP 전지 개발 사업’ 선정

에코프로머티리얼즈, 등판…코스피 IPO '공백' 깬다

‘뻥튀기 청약’ 못하게, 7월부터 돈 낼 능력 확인한다

[앵커]

에코프로머티리얼즈가 코스피 시장 출사표를 던졌습니다. 올해 국내 증시를 뜨겁게 달궜던 에코프로그룹 계열사라 더 큰 관심이 모이는데요. 한동안 찾아볼 수 없던 조단위급 대어 등판에 코스피 IPO(기업공개) 시장에도 온기가 감돌 것이란 전망입니다. 김혜영 기자입니다.

[기자]

에코프로머티리얼즈가 한국거래소에 상장예비심사 신청서를 제출합니다.

큰 변수가 없다면, 오는 7~8월 증시에 입성할 전망입니다.

작년 10월 바이오노트 이후 끊긴 코스피 IPO 포문을 여는 겁니다.

지난해 연말 이후 대어급 IPO 종목들은 자취를 감췄습니다.

증시 부진에 몸값을 제대로 평가 받을 수 없다는 이유로 코스피 시장을 노크했던 컬리와 케이뱅크 등이 줄줄이 상장을 연기했습니다.

그러나, 에코프로머티리얼즈 등판에 코스피 IPO 시장에도 온기가 돌 것이란 전망입니다.

에코프로머티리얼즈의 몸값은 3조원으로 추정됩니다.

최대주주는 최근 이차전지 열풍의 주역인 에코프로(52.78%)로 시장의 관심이 뜨거운 상황입니다.

에코프로머티리얼즈는 2차전지용 하이니켈 양극재 핵심소재 중 하나인 하이니켈 전구체 제조사입니다.

또한, 그룹사인 에코프로비엠이 산자부가 160억원을 지원하는 ‘LFP(리튬·인산·철)전지 개발 사업’에 선정됐다는 소식도 호재입니다.

이와 함께, 몸값 1조원대의 유정용 강관 제조사인 넥스틸도 코스피 입성에 박차를 가하고 있습니다.

상반기가 중소형주 위주의 IPO 시장이였다면, 하반기는 조 단위급 대어들의 움직임이 감지되는 모습입니다.

한편, 대어급 IPO 시장 왜곡의 주범으로 지목됐던 ‘뻥튀기 청약’이 원천 봉쇄된다는 점도 긍정적입니다.

오는 7월부터 IPO 주관사가 기관의 주금납입능력을 확인하고 이에 따라 배정에 나선다는 방침입니다. 서울경제TV 김혜영입니다.

[영상편집 김가람]

[ⓒ 서울경제TV(www.sentv.co.kr), 무단 전재 및 재배포 금지]

관련뉴스

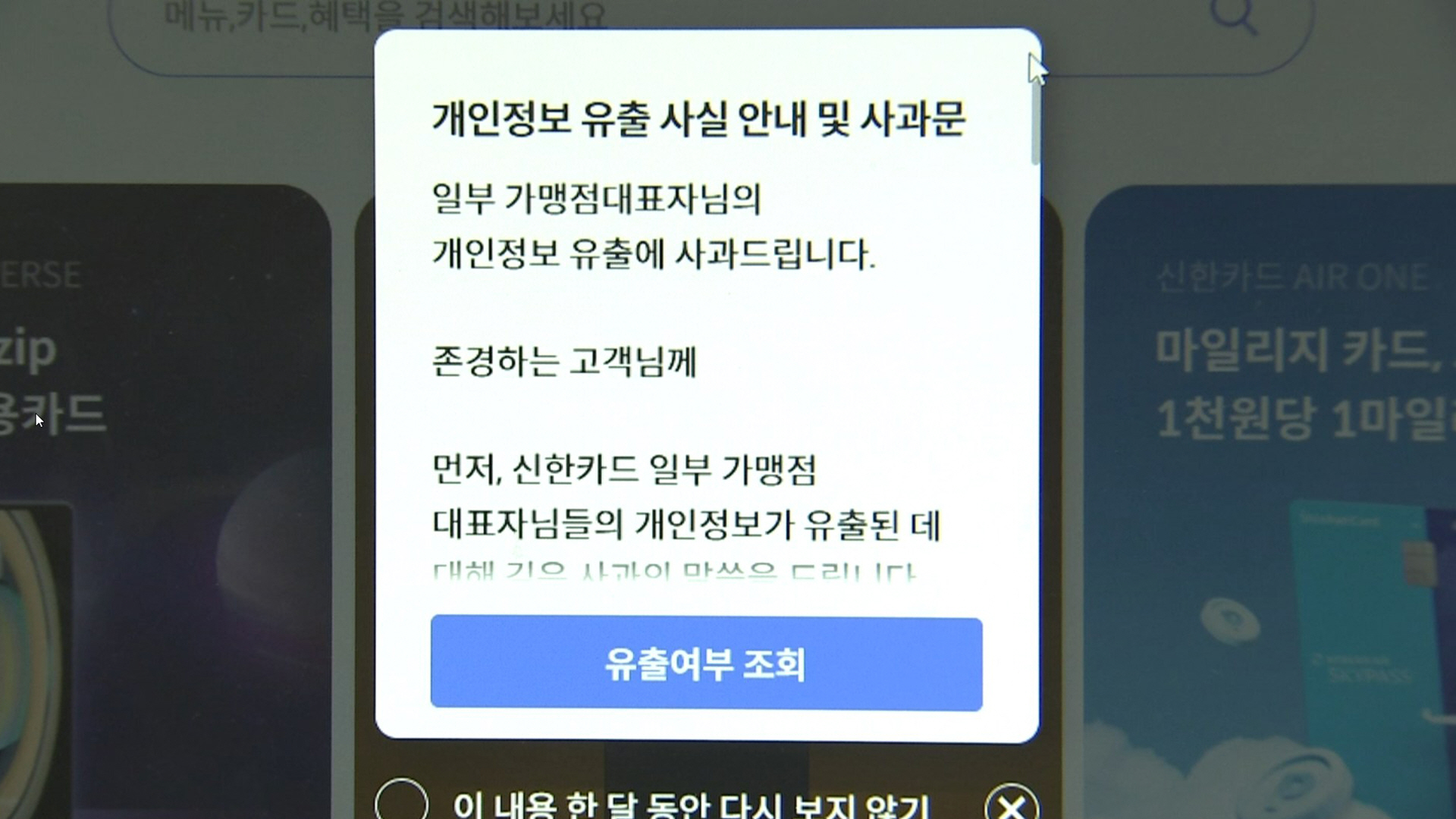

- 신한카드 내부통제 허점…금융위 "전 카드업권 점검"

- 하나금융, 전략 축 바꿨다…'대출'에서 '투자 금융'으로

- 내년부터 상폐 요건 강화…퇴출 기업 늘어날까

- 금감원 신임 부원장에 김성욱·황선오·박지선

- 코빗, 루트스탁(RIF) 에어드랍 이벤트 실시

- KB라이프-서울대, 'KB골든라이프 시니어 컨설턴트 양성과정' 신설

- NHN KCP, 주당 250원 현금배당 결정…"주주환원 정책 강화"

- 애큐온저축銀, 임직원 참여형 '2025 사내 강사 교육' 성료

- 빗썸, 사회공헌 브랜드 '빗썸나눔' 공식 홈페이지 개설

- 카카오페이, 금융 익힘책 '오늘의 금융' 출간

주요뉴스

기획/취재

주간 TOP뉴스

- 1남원시, 2025 문화예술 결산…'문화성장도시' 입지 굳혀

- 2시흥시, ‘환경도시’ 전략 추진

- 3시몬스 테라스 ‘크리스마스 트리·일루미네이션’… 이천 겨울 상권에 활기

- 4전북대 남원글로컬캠퍼스에 휴식형 '도시숲' 확장

- 5이숙자 남원시의원, 대한민국 지방자치평가 우수의원 영예

- 6담양 산성산 도시숲, 치유·회복의 숲으로 새 단장

- 7남원시, 한자·일본어 구 토지대장 한글화 디지털 전환

- 8'영원한 춘향' 안숙선, 삶과 소리 담은 다큐멘터리 방영

- 9순창군, 백제약국 이재현 씨 고향사랑기부 동참

- 10순창군, 복지정책 성과로 우수 지자체 잇따라 선정

댓글

(0)