또 불거진 해외부동산 리스크…'좌불안석' 금융권

[앵커]

뉴욕커뮤니티뱅코프 NYCB 주가가 이틀 연속 폭락하면서 또다시 상업용 부동산 위기론에 불이 지펴졌습니다. 여기에 미 대형은행들도 이런 위기에 자유롭지 못할 수 있단 진단도 나오면서 해외부동산 위기론이 재점화 되는 모양샙니다. 김도하 기자의 보도입니다.

[기자]

미국 뉴욕의 지역은행인 뉴욕커뮤니티뱅코프 NYCB는 현지시간으로 어제(4일) 주가가 23%나 폭락했습니다. NYCB의 주가는 올해 들어서만 70% 가량 하락했는데, 상업용 부동산 대출 부실이 주요 배경으로 지목됩니다.

NYCB는 지난해 4분기 실적에서 상업용 부동산 부실 대출로 5억5,200만달러, 우리 돈으로 약 7,364억원의 대손충당금을 쌓았다고 보고했습니다.

또 손실은 2억5,200만달러, 특히 미국증권위원회에 내놓은 악성채권만 무려 24억달러에 달했습니다.

미 금융권도 상황을 심각하게 보고 있습니다. 글로벌 신용평가사인 스탠더드 앤드 푸어스 S&P 글로벌 레이팅스는 현지시간으로 어제, 미국 9개 주요은행의 실적을 토대로 상업용 부동산 부실에서 자유롭진 못할 거란 보고서를 내놓았습니다.

S&P는 "전체 대출에서 부동산이 차지하는 비중은 작지만, 부동산 가치 하락에 따른 영향을 흡수할 만큼 충분하지 않다"고 진단했습니다. 즉 현재 공실률이 높아지는 등 상업용 부동산 위기론은 여전히 현재 진행형이라는 걸 의미합니다.

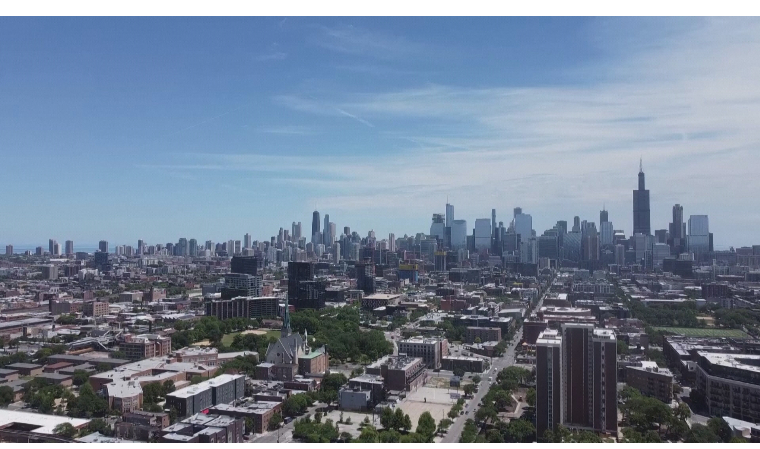

이처럼 북미를 중심으로 해외부동산 리스크가 또다시 점화되면서 국내 금융사도 좌불안석입니다.

현재까지 금감원이 확인한 국내 금융사들의 해외 부동산 투자 규모는 약 56조원.

문제는 펀드나 채권 등 대체투자가 적지 않아 손실률은 물론 원금 건지기도 쉽지 않은 상황입니다. 지난해 9월까지 파악된 손실 가능 규모는 2조6,000억원인데, 이런 상황을 고려하면 올해 들어선 규모가 더 늘었을 가능성이 높습니다.

[싱크] 원대식 / 한양대 경제금융학부 교수

"1순위 투자자들이 많지 않아서 건물 가격이 하락하면 피해가 커질 수밖에 없는 그런 구조예요. 이런 상황에서 미국 상업용 부동산에 투자한 국내 금융기관들의 경우에도 리스크 관리를 철저하게 해야 할 것으로 보입니다."

금감원은 현재 금융권의 해외 부동산 투자 내역을 들여다보고, 손실과 부실 자산에 대한 충당금 적립 등 리스크 관리를 강화한다는 방침입니다. 서울경제TV 김도하입니다. /itsdoha.kim@sedaily.com

[영상편집 김가람]

[ⓒ 서울경제TV(www.sentv.co.kr), 무단 전재 및 재배포 금지]

관련뉴스

- 모아라이프플러스, 마이크로 AI 데이터센터 구축 계획

- 네오펙트 “운영자금 확보…생산능력 증설 및 R&D 계획”

- 에이전트AI “美 자회사 무인 택시 운영 준비 박차”

- KB국민은행, 취약계층 재기 지원 'KB희망금융센터' 개점

- 농협금융, 국민성장펀드 추진회의 개최…"국가 성장동력 마련에 적극 기여"

- 신한은행 "최근 10년간 127조원 기술금융 공급"

- 카카오뱅크 첫 글로벌 투자처 '슈퍼뱅크'…인니 증권거래소에 상장

- 생·손보협회, 보험범죄 방지 유공자 시상…경찰·SIU 125명 수상

- 교보생명, 체육꿈나무 5기 장학증서 수여식…7개 종목서 14명 장학생 선발

- 업비트, 제40회 골든디스크어워즈 초대 이벤트 진행

주요뉴스

기획/취재

주간 TOP뉴스

- 1롯데홈쇼핑 ‘엘라이브’, 유영만 교수 초청 북콘서트 진행

- 2모아라이프플러스, 마이크로 AI 데이터센터 구축 계획

- 3수성아트피아, 동행기획전 '바라보다'展 개최

- 4CJ프레시웨이, 사회공헌 프로그램 ‘동행주방’ 통해 15곳 지원

- 5현대차그룹, 정기 임원 인사 단행…기술 강화 중심 인사

- 6네오펙트 “운영자금 확보…생산능력 증설 및 R&D 계획”

- 7에이전트AI “美 자회사 무인 택시 운영 준비 박차”

- 8LG CNS, 美 클라인과 ‘AI 개발자 시대’ 연다

- 9LG전자, 신개념 홈 오디오 시스템 'LG 사운드 스위트' 공개

- 10블루버드씨-한림대 강동성심병원, ESG 문화예술 사회공헌 프로젝트 ‘블루버드토이’ 성료

댓글

(0)