제넥신-툴젠 합병 ‘안갯속’...호재에도 주가 반응 ‘미지근’

제넥신과 툴젠의 합병 절차가 진행 중인 가운데 제넥신의 주가가 좀처럼 반등하지 못하면서 합병 성사 가능성에 관심이 쏠리고 있다. 최근 바이오 악재가 연이어 발생하면서 얼어붙은 투자심리와 함께 합병 시너지에 대한 의문도 제기되고 있기 때문이다. 회사 측은 이 같은 상황이 지속될 경우 부진한 주가 흐름이 이어져 합병에 부정적 영향을 미칠까 노심초사하는 분위기다.

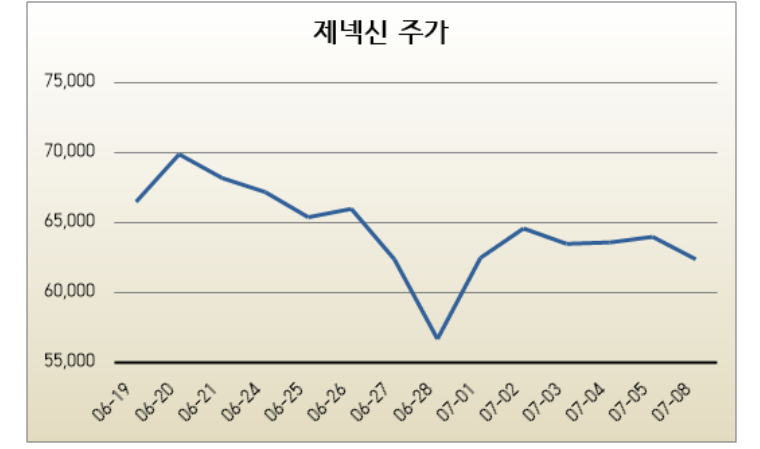

8일 제넥신의 주가는 6만2400원을 기록해 합병가액인 6만5,472원을 하회했다. 이는 주식매수 예정가격인 6만7,325원 대비 7.3% 낮은 수치다. 제넥신의 주가는 이달 초 발표된 자궁경부암 치료제 후보물질 임상 후기 2상 돌입 소식과 제넨바이오와의 면역치료제 공동개발 등 호재성 이슈에도 약세를 이어가고 있다.

◇연이은 ‘바이오 악재’에 합병 우려감↑ = 올해 바이오 업계는 연쇄적으로 악재가 터지면서 투자심리가 급속히 냉각되기 시작했다. 특히 삼성바이오로직스의 분식회계와 코오롱티슈진 ‘인보사’ 파문 등의 사태를 겪으면서 바이오 업계는 신뢰도에 타격을 입었다.

지난달 27일 에이치엘비는 미국 자회사인 LSK바이오파마가 개발 중인 항암제 ‘리보세라닙’에 대한 글로벌 임상 3상 결과, 목표에 도달하지 못했다고 발표하면서 주가가 이틀 연속 하한가를 기록해 업계에 충격을 줬다. 약의 효능은 확인됐지만, 임상 목표치 미달로 인해 이번 결과로는 FDA허가 신청이 어렵다는 이유에서다.

한미약품 역시 얀센이 개발 중이던 비만/당뇨치료제 HM12525A의 권리를 반환 받았다고 발표해 바이오 투심을 더욱 악화시켰다. HM12525A는 지난 2015년 11월 얀센에게 기술 이전된 물질로 최근 완료된 2건의 임상2상에서 1차 평가 지표인 체중 감소는 목표치에 도달했으나, 당뇨가 동반된 비만 환자에서의 혈당 조절이 내부 기준에 미치지 못해 권리가 반환됐다.

이러한 바이오 업계의 분위기를 반영하듯 제넥신의 주가는 합병 발표 이후에도 제자리 걸음을 하고 있다. 지난달 19일 제넥신은 3세대 유전자 가위 원천기술를 보유한 툴젠을 흡수합병한다고 발표한 직후 이틀 연속 주가가 10% 가까이 상승했다. 합병이 성사될 경우 합병 법인인 ‘툴제넥신’은 시가총액 2조 규모의 대형 바이오 기업으로 도약하는 한편, 제넥신의 면역치료제와 툴젠의 유전자백신 융합 기술력에 대한 기대감이 반영됐기 때문이다.

하지만 막상 뚜껑을 열어보니 합병 기대감과 더불어 회의감도 만만치 않게 컸다. 합병 발표 이후 기관들은 제넥신의 주식을 꾸준히 팔기 시작하면서 주가는 되레 하락했다. 지난 20일 6만9,900원까지 상승했던 제넥신의 주가는 지난 28일 6거래일 만에 18.8% 하락한 5만6700원까지 떨어졌다. 이 기간 동안 기관투자자들은 약 30만주를 매도해 양사 합병에 대한 미지근한 반응을 보였다. 특히 제넥신은 이달 들어 자궁경부암 치료제 후보물질 임상 후기 2상 돌입과 제넨바이오와의 면역치료제 공동개발 등 호재성 이슈를 연이어 발표했지만 주가 상승은 제한적이었다.

제넥신 관계자는 “합병발표 이후 주가가 떨어지다 보니 합병 시너지에 대한 의문을 가진 주주가 일부 있다”면서도 “이를 불식시키기 위해 최근 두 차례에 걸쳐 설명회를 개최했다”고 밝혔다. 이어 “이번 합병을 통해 제넥신이 보유한 면역항암제 경쟁력과 툴젠의 유전자가위 기술을 접목한 범용 CAR-T 치료제 개발에 속도를 낼 것”이라고 강조했다.

◇제넥신-툴젠 합병의 핵심 ‘키’ 기관투자자 = 제넥신과 툴젠의 합병을 좌우할 키 플레이어로 기관투자자들이 주목받고 있다. 제넥신은 지난해 기관투자자를 상대로 2000억원(발행가액 9만100원, 주식수 221만9,749주) 규모의 전환우선주와 500억(조정 전환가액 8만7,278원, 주식수 57만2,881주) 규모의 전환사채(CB)를 발행했다. 우선 전환된 CB 물량의 경우 주식매수 예정 가격보다 상당히 높은 상태에 있어 손실을 감수하고 주식매수청구권을 행사할 가능성은 낮다.

하지만 대규모 전환우선주는 제넥신의 합병을 가로막는 ‘허들’이 될 가능성이 제기된다. 제넥신에 따르면 지난 5월 기준 전환우선주의 발행가액은 시가 하락으로 인해 7만55원으로 조정됐다. 이는 주식매수 예정가격 대비 약 5% 밖에 차이가 나지 않는다. 바이오 섹터에 대한 우려감이 지속되고 양사의 합병 시너지 전망이 부정적일 경우 기관투자자들이 투자자금 회수를 위해 주식매수청구권을 행사할 가능성도 배제할 수도 없는 상황이다. 조정된 전환우선주가 보통주로 전환될 경우 신주 물량은 285만4,899주에 달할 것으로 추정된다.

제넥신의 매수청구가액은 1300억원, 주식매수 예정가격은 주당 6만7,325원이다. 약 198만5,581주를 초과하는 주식매수청구권이 행사될 경우 이번 툴제넥신 합병은 취소된다.

제넥신의 전환우선주에 참여했던 한 기관투자자는 “합병에 대해 어떠한 결정도 내리지 않았다”면서 “현재 내부적으로 검토 중에 있다”고 입장을 밝혔다. 이에 대해 회사 관계자는 “시가하락에 따른 전환가액 조정이 가능한 상황이라 기관투자자들이 손실을 감수하고 주식매수청구권을 행사할 가능성은 크지 않다고 보고 있다”고 말했다. 아울러 “적극적인 홍보를 통해 ‘툴제넥신’ 합병 시너지를 주주들에게 알리고, 임상 관련 업데이트가 발생한다면 적극적인 보도를 통해 기업 가치를 높일 것”이라고 덧붙였다.

한편 제넥신은 오는 10일 주주명부를 폐쇄하고 합병 의결권을 행사할 주주를 확정한다. 합병반대 의사통지 기간은 16일부터 29일까지다. 이 기간 동안 합병 성사 가능성을 가늠해 볼 수 있지만, 최종 합병 여부는 다음 달 19일 종료되는 주식매수청구 결과에 따라 결정될 예정이다.

/배요한기자 byh@sedaily.com

[ⓒ 서울경제TV(www.sentv.co.kr), 무단 전재 및 재배포 금지]

관련뉴스

- 신한라이프 교체, 신한EZ는 연임…보험사 CEO 인사 본격화

- 美 트럼프, 신설된 FIFA 평화상 수상…"내 인생의 큰 영예"

- 美 은행 규제당국 "2013년 도입한 저신용 기업대출 규제 완화"

- 혁신당 "양극화 심화 책임은 尹정부…최대 피해자는 4050 이중돌봄세대"

- 신한라이프, 리더십 교체…신임 사장에 천상영 추천

- 우리銀, 대대적 조직개편…생산적 금융·AI에 중점

- NH농협금융, AI 규제환경 변화에 따른 실무 대응력 제고 속도↑

- 한국산업은행, KDB NextRound 2025 Closing 성료…"벤처생태계 성장 함께 할 것"

- 신한은행·남양주시, AI 데이터센터 건립 업무협약…2029년 준공 목표

- NH농협은행, AI플랫폼 도입으로 보이스피싱 대응 강화

주요뉴스

기획/취재

주간 TOP뉴스

- 1신한라이프 교체, 신한EZ는 연임…보험사 CEO 인사 본격화

- 2넷플릭스, 102년 역사 워너브라더스 인수…글로벌 미디어업계 지각 변동 예고

- 3애플 '고정밀 지도' 반출 처리기간 연장…자료 보완 후 심의 재개

- 4주병기 공정위원장, OECD 경쟁위원회 부의장 선출

- 5장기독점 제동 걸린 구글…美 법원 "구글, 스마트폰 기본검색 계약 매년 갱신해야"

- 6美 9월 PCE 물가 전년比 2.8%↑…1년 6개월 만에 최대

- 7EU, X에 과징금 2000억원 부과…디지털서비스법 첫 과징금 부과

- 8美 트럼프, 신설된 FIFA 평화상 수상…"내 인생의 큰 영예"

- 9LG그룹, ‘원LG’ 연합군으로 1400兆 AI데이터센터 공략

- 10G7·EU, 러시아 경제 제재 상향 추진…해상운송 전면 금지 논의

댓글

(0)