KB證 “삼성전자, 가격 매력이 돋보이는 구간 진입”

[서울경제TV=최민정기자]KB증권은 24일 삼성전자에 대해 실적 체력 대비 주가 하락 폭이 과도해 가격 매력이 돋보이는 구간에 진입했다며 투자의견 매수 유지, 목표주가 7만5,000원으로 상향 조정했다.

김동원 KB증권 연구원은 “삼성전자 2분기 실적은 MX (스마트 폰), CE (TV, 가전) 등 세트사업 수요감소로 예상을 하회할 전망”이라며 “2분기 스마트 폰 (63백만대, -17% QoQ), TV (9백만대, -28% QoQ) 출하량은 부진이 예상되는 반면 DP (디스플레이) 부문은 아이폰13 고가 모델 판매호조로 2분기 중소형 OLED 영업이익이 전분기와 유사한 1.3조원에 달할 것”이라고 평가했다.

이어 “따라서 2분기 실적은 매출액 76.8조원 (-1.3% QoQ, +20.6% YoY), 영업이익 14.5조원 (+2.8% QoQ, +15.5% YoY, 영업이익률 18.9%)으로 추정되어 컨센서스 영업이익 (15.2조원)을 하회할 것으로 보인다”고 설명했다.

김동원 연구원은 “2분기부터 가중되고 있는 매크로 불확실성을 고려할 때 현재 주문 증가 추세가 양호한 서버와 아이폰 수요만으로는 스마트 폰, PC 수요 감소를 상쇄하기는 어려울 것으로 보인다”라고 설명했다.

이어 “특히 서버 부품 공급부족과 인텔의 신규 CPU 출시 연기 등이 서버 세트 출하에 일부 영향을 끼치고, 중국 스마트 폰, PC 수요 감소는 더욱 커지고 있어 하반기 DRAM, NAND 가격의 약세 흐름은 불가피할 전망이다”라고 분석했다.

김 연구원은 “다만 하반기 메모리 반도체 산업이 다운 사이클에 진입해도 과거 대비 낮은 메모리 재고 (3주), 2023년 제한적인 생산능력 확대 등으로 2018년 4분기와 같은 경착륙 가능성은 낮을 것으로 전망된다”며 매수의견 유지, 목표주가 7만5,000원으로 상향 조정했다./choimj@sedialy.com

[ⓒ 서울경제TV(www.sentv.co.kr), 무단 전재 및 재배포 금지]

관련뉴스

주요뉴스

기획/취재

주간 TOP뉴스

- 1울산사진관 신정동모델사진관, 희망리턴패키지로 새 단장

- 2G마켓, 마리아나관광청 ‘사이판 에어텔’ 특가 프로모션

- 3CJ도너스캠프, '2025 CJ도너스캠프 문화동아리 쇼케이스' 성료

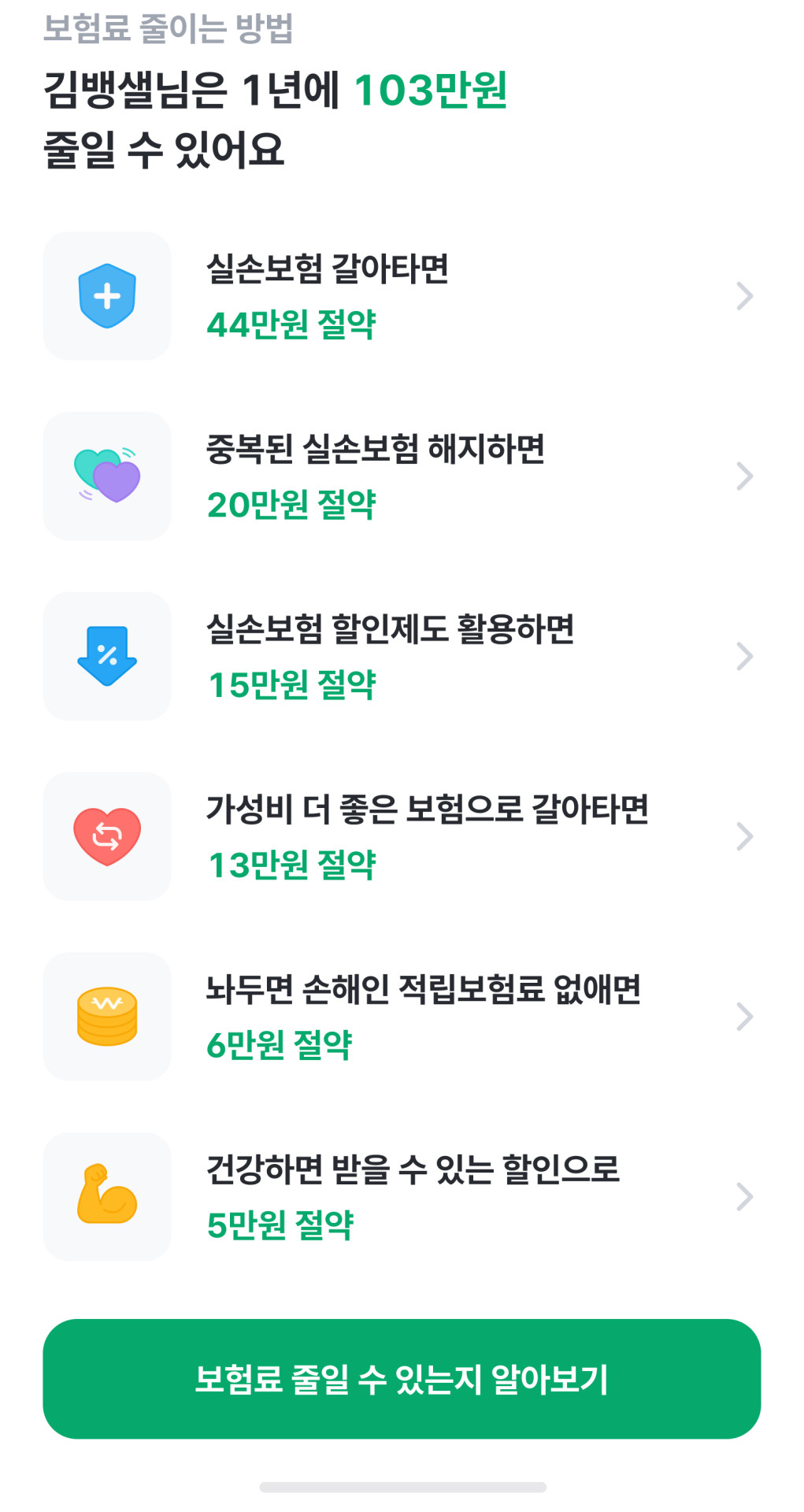

- 4뱅크샐러드, 데이터·AI 기반 '보험료 줄이기 솔루션' 선봬

- 5롯데홈쇼핑, 강추위 예고에 ‘프리윈터 쇼핑위크’ 진행

- 6네이버, 주도주 가능성 볼 시기…목표가↑-미래에셋

- 7현대차그룹, 사이버보안 컨트롤타워 신설…"대규모 해킹 방지"

- 8BGF리테일, 부패방지경영시스템 ‘ISO 37001’ 인증 취득

- 9제약업계, 제품 판촉물 중단…'펜 기념품'은 허용

- 10행동주의 펀드 ‘표적 신호’ 포착…“이런 기업 노린다”

댓글

(0)