우리금융 인수 추진, 동양·ABL생명 경쟁력은?

[앵커]

어제 우리금융그룹이 비은행 부문의 경쟁력 강화를 위해 증권사에 이어 ABL생명과 동양생명을 동시에 인수하는 방안을 추진중이라는 소식 전해 드렸습니다. 두 생보사의 자산 합계가 50조원을 웃돌아 인수와 합병이 진행되면 우리금융은 단숨에 자산규모 기준 국내 6위권의 생보사를 품에 안게 되는데요. 다만 두 생보사에 대한 업계의 평가는 엇갈리는 모습입니다. 김도하 기자입니다.

[기자]

우리금융그룹은 보험사 인수를 위해 롯데손보 실사까지 진행했지만, 시장 가격과 희망 매각가격의 간극을 좁히지 못하면서 결국 인수하지 않기로 했습니다.

이로써 우리금융은 동양생명과 ABL생명 ‘패키지 인수’에 집중할 것으로 보입니다. 앞서 우리금융은 두 생명보험사의 최대 주주인 중국 다자보험그룹과 지분 인수 내용을 담은 비구속적 양해각서(MOU)를 체결하고 실사를 예고했습니다.

동양생명의 최대주주는 다자보험으로 지분 42% 가량을 보유했습니다. 다자보험 계열사인 안방그룹은 동양생명의 2대 주주로 33% 이상의 지분을 갖고 있습니다. ABL생명의 지분 100%도 안방그룹 소유입니다.

5대 금융지주 중 유일하게 보험사가 없는 우리금융은 이번 인수가 추진될 경우 단숨에 생보업계 자산 규모 6위에 오르게 됩니다.

동양생명(32조8,957억원)과 ABL생명(17조3,846억원)의 자산을 합산하면 50조원을 훌쩍 뛰어넘습니다. 올해 1분기 우리금융의 당기순이익(8,245억원)에 이들 2개 생보사의 순익(963억원)을 더하면 하나금융그룹(1조416억원)과의 격차가 좁혀집니다.

특히 동양생명은 자산 규모가 크고, 수익성과 건전성이 탄탄해 인수합병(M&A) 시장에서 가장 선호하는 매물입니다. 동양생명은 지난해 사상 최대 실적(2,957억원)을 기록했고, 새 회계제도에서 미래 수익성을 가늠하는 주요 지표인 보험계약마진(CSM)도 꾸준히 늘고 있습니다. 자산 건전성을 나타내는 신지급여력비율, 킥스(K-ICS)도 지난해 말 기준 193%로 당국의 권고 기준(150%)을 크게 웃돌았습니다.

ABL생명도 지난해 순이익 804억원을 기록한 흑자 회사입니다. 다만 금융당국의 경과조치를 적용하지 않은 지급여력비율이 130%에 그쳐 추가 자본이 필요한 상황입니다.

ABL생명은 이미 지난해 초부터 인수합병(M&A) 시장에 매물로 나왔지만, 흥행에 실패했습니다. ABL생명이 과거에 대거 팔았던 양로보험 등 고금리 상품의 역마진이 심화하면서 매각에 부담으로 작용하고 있기 때문입니다.

[싱크] 보험업계 관계자

“오래된 회사의 문제점이 뭐냐면 예전에 고금리 상품들을 많이 판 거예요. 자산운용 수익률은 3.5%인데 고금리 상품은 7.5%면 4%가 차이가 나는 거 아니에요. 역마진이 나는 거 아니에요. 그런 상품들이 아직까지 굴러가고 있다는 게 이제 좀 리스크가 있는 부분이죠.”

업계에서는 ABL생명의 메리트가 상대적으로 적긴 하지만, 이번 패키지 인수가 우리금융의 외형 확대를 위한 기폭제가 될 것이라고 보고 있습니다. 서울경제TV 김도하입니다. /itsdoha.kim@sedaily.com

[영상편집 이한얼]

[ⓒ 서울경제TV(www.sentv.co.kr), 무단 전재 및 재배포 금지]

관련뉴스

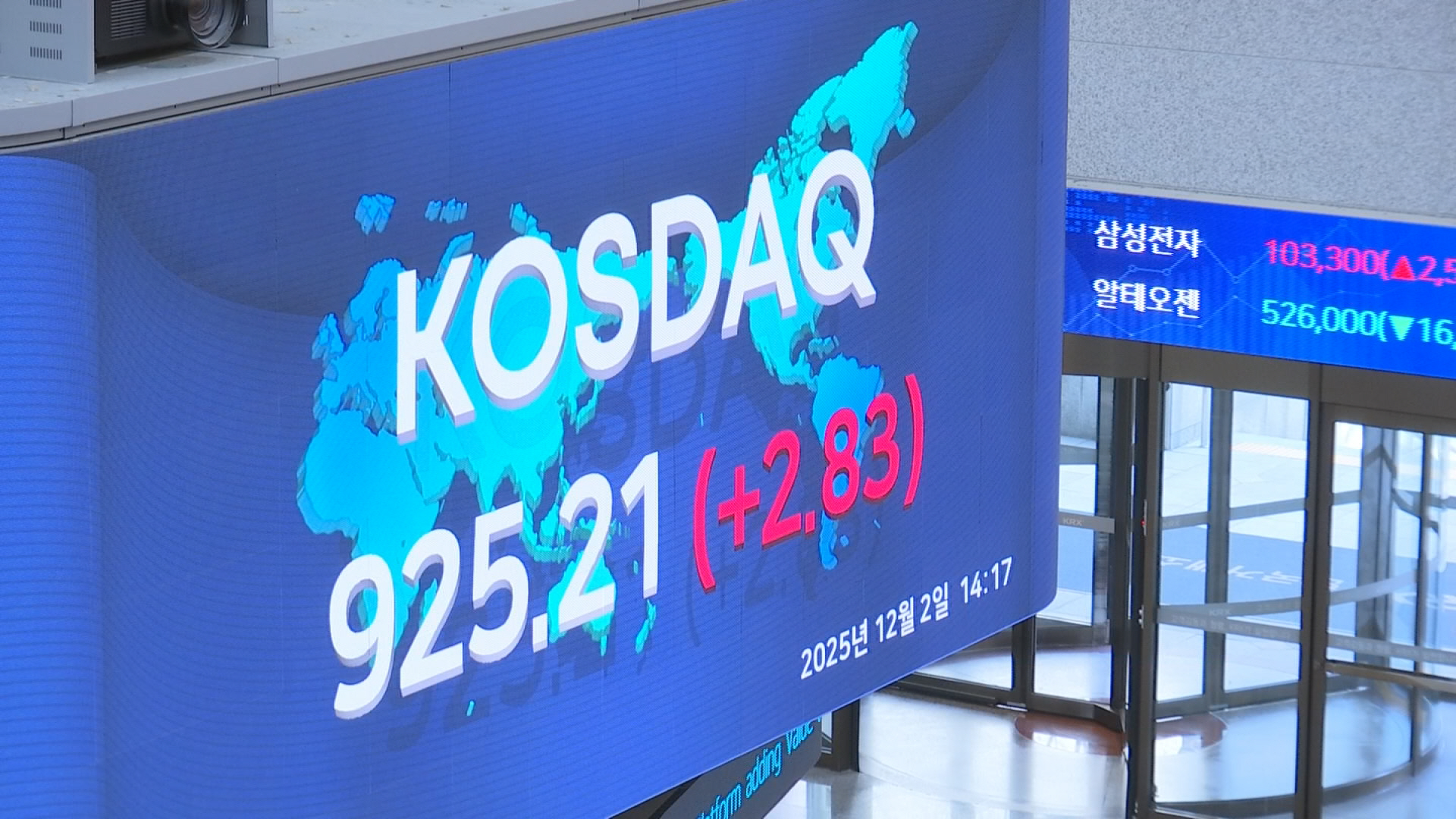

- 올해 산타는 코스닥으로? ‘천스닥 시대’ 가시권

- 삼성생명, '일탈회계' 3년 만에 중단…12.8조 자본 이동

- '함영주 2기' 인사 앞둔 하나금융…체질 개선 속도내나

- 농협중앙회 등 한국협동조합협의회 총 4억원 규모 쌀 기부

- 캠코, 2만여개 기관 사무용 폐가구 자원순환 원스톱 지원

- KB국민카드, 갤럭시 마카오 리조트 단독 프로모션 실시

- 카카오페이, 수능 끝난 고3 대상 금융교육 진행

- NHN페이코, 다이소몰 연말 할인 프로모션 진행

- 업비트 '코인 모으기' 누적 투자액 4400억 돌파…이용자 21만명 넘

- 한화손보, 캐롯 모바일앱에 여성 전용 메뉴 '여성라운지' 신설

주요뉴스

기획/취재

주간 TOP뉴스

- 1HD한국조선해양, LNG선 1척 수주…3672억 규모

- 2올해 산타는 코스닥으로? ‘천스닥 시대’ 가시권

- 3삼성생명, '일탈회계' 3년 만에 중단…12.8조 자본 이동

- 4쿠팡, 보안 기본도 안 지켰다… “전자서명키 악용”

- 5'함영주 2기' 인사 앞둔 하나금융…체질 개선 속도내나

- 6K-게임, 보안 역량 극과 극…크래프톤·넷마블 ‘취약’

- 7SK에코, '脫 건설' 전략 마침표…반도체 소재 회사 4곳 편입

- 8美 상무 "한국 車 관세 15%…11월 1일자 소급 인하"

- 9삼성, '두번 접는 폰' 공개…폴더블폰 시장 판도 바꿀까

- 10금호타이어, 폴란드에 첫 유럽 공장…"수익성 확대 기대"

댓글

(0)